【周末不谈表】美国房事

- 作者: 小狗狗 2017-11-26

评论 5

* 本文内容版权归表态网所有,未经许可,不得转载 *

小狗狗(新浪微博:@东方琉璃世界)

小狗狗(新浪微博:@东方琉璃世界)

建筑师,钟表玩家和评论家,收藏百达翡丽、积家、朗格、萧邦等精品无数。曾执掌某地产总部投资和研发本部,资深专业地产投资和管理人士,现居美国。

█ 又是一度秋凉。

西雅图周日的雨夜,静谧、温婉。远郊热气四溢的中国兰州牛肉拉面馆里,宾客满座。点一碗汤青葱绿萝卜白的三细牛肉面,搭两份麻辣牛筋和醋溜土豆丝,开几瓶精酿啤酒,惬意莫过于此。

相约同行的是夫人的朋友,久居西城多年的微软IT一家。先生太太都是南方人,酒过三巡后说几年前吃过这家馆子,并不觉得怎样。今天听我们两个地道北方吃货滔滔道来这兰拉的妙处,眼前竟也多了几分色彩,连一向不吃面的先生也不觉点多了一碗。

家事国事天下事,席间常言是房事。西雅图的雨一年比一年少,房市也一年比一年热,从前年的9.6%到去年的12%,再到眼下同比的18%,感同身受,何况固定资产价值实现本就是社会财富增长的再分配方式之一,然后呢?

首先是咨询。

投资是专业职业,房产投资是细分职业,本质上和码农写代码编辑码字设计师画图一样是高专业度的职业,多年跌打和成败洗礼是必由之路。如果自己不够专业,那么就请人咨询。撞上大势,十年前在北上深买房子的都是不同程度的投资成功,但与专业投资相比差距不以道里计,比如当年的我和某同窗。

国内房产投资风云诡谲,投资价值变现最关键的流动性被看得见的手予取予夺,鸡蛋孵出的是金鸡还是毛鸡蛋某种程度上并不取决于市场和投资能力。省心一点说美国。

2016年中国丈母娘为祖国贡献了1.68万亿美元的住宅历史记录,美国丈母娘呢?1.53万亿美元,全球第二,不遑多让。其中刚好10%是外国投资者购买,比上一年度增长49%。跨境固定资产投资倾向是趋势指标,去年全球跨境购房资金的47%流向了这个星球上唯一的帝国,是第二名英国的2.6倍,第四名中国的8倍。用钱投票是最扎实的结论,美国固定资产的综合价值在全球投资者眼中的认可度昭然可见。

2016年中国投资者在美国买了317亿美元的房,这个数字是连续5年两位数增长的结果,再综合均价下跌20%和总量增长16%,也就是说投资套数增加了45%,以人均一套框算的话,16年一年有4万多中国买家晋身美国业主。

平衡国内资产泡沫、对冲货币超发、寻求资产安全、关注长期汇率影响的国人,是嗅觉不输全球的灵敏投资者。美国房产投资,不止是资产配置的安全性需求和附加汇率获益路径,更是在相对透明和规范的世界里凭借资本和能力更加可控地赢得财富战争的新窗口。

微软先生很自然地问到Cycle这个词,这很美国。如果Cycle真的是上帝诅咒美帝的圈圈,那比总设计师的功底差了一百多条街。每一个轮回都是现象,而不是原因。如果把一百年美国GDP增长率和房价走势的图叠在一起,会发现经济总量增长有五次波谷,房价只有两次波谷,包括最近的08次贷危机,所以回归分析会告诉我们还有二十年才到这次房价的波峰。很遗憾,这也不靠谱。

房子是用来住的,价值走向的相关性因素分析是门科学,不是迷信。作为今日世界唯一的帝国,美国的经济增长在前三个季度都稳占在3.1%以上,意味着新常态的真实增长如果低于6.2%,与美国经济的绝对差距将会越来越大,更加不同的是,美国中产阶级的收入增长远高于GDP增幅,印证了三产占比继续稳定在80%的合理性。年均近2%的人口增长中有超过25%的是优质的合法移民人口,源源不断地为美国提供全球的人才并改善人口结构。研究宏观投资环境,无论选与不选,总是要先从美国开始做功课。

做美国投资分析最开心的点是数据。不论从易得性、严谨性还是准确性角度来说都是饱受国内数据造假之苦的分析者的福音。美国不动产协会以季度为单位推出有效样本容量3000份左右的美国住宅市场调研报告,这是我最喜欢的读的报告,没有之一。每次报告都从就业、收入、增长、区位、产品、需求、金融支持等数十个角度直接采集受访者的体会,再辅以存量、成交、价格、区域、产品、违约、信贷、升值等干燥的数据,然后并不做出任何的分析和结论。不同需求的分析者可以客观提取自己需要的指标进行二次分析,从中获得帮助。

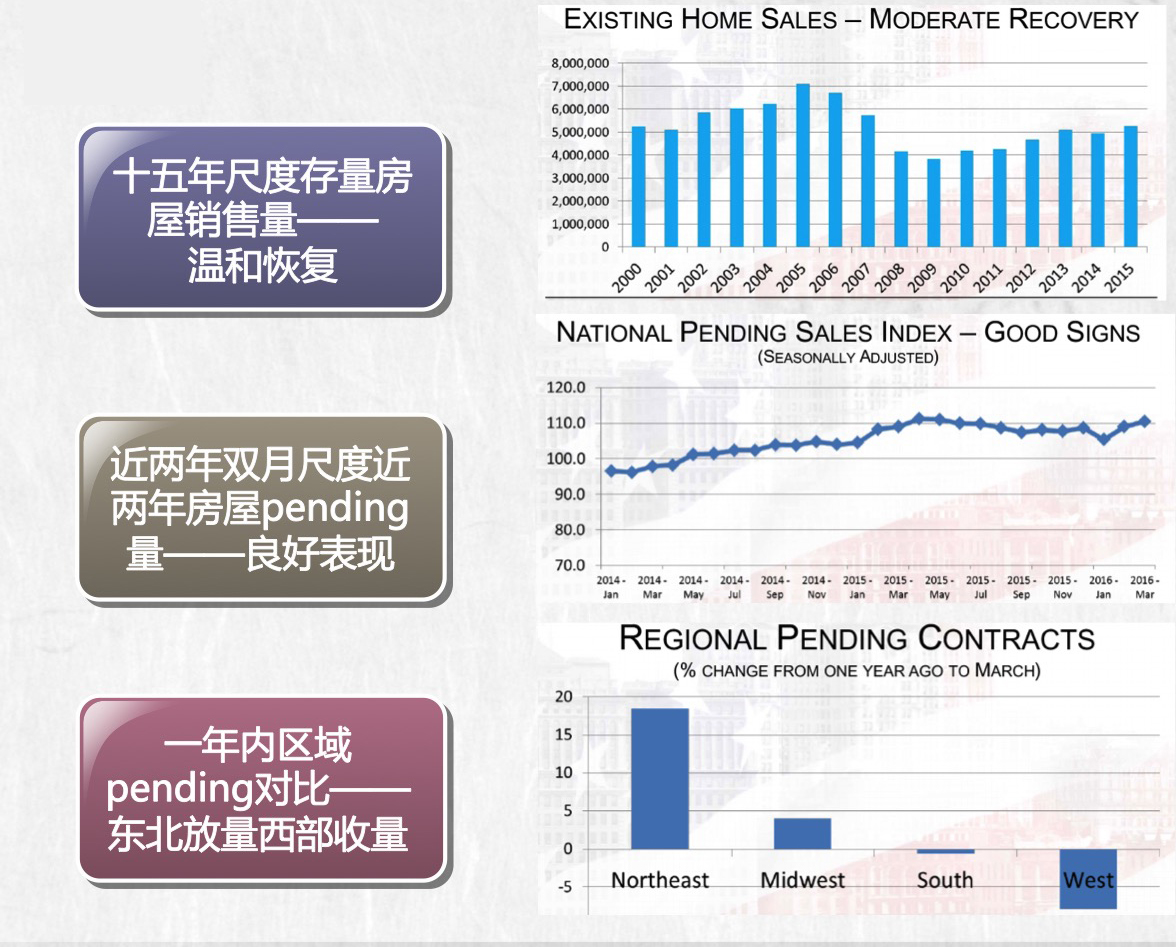

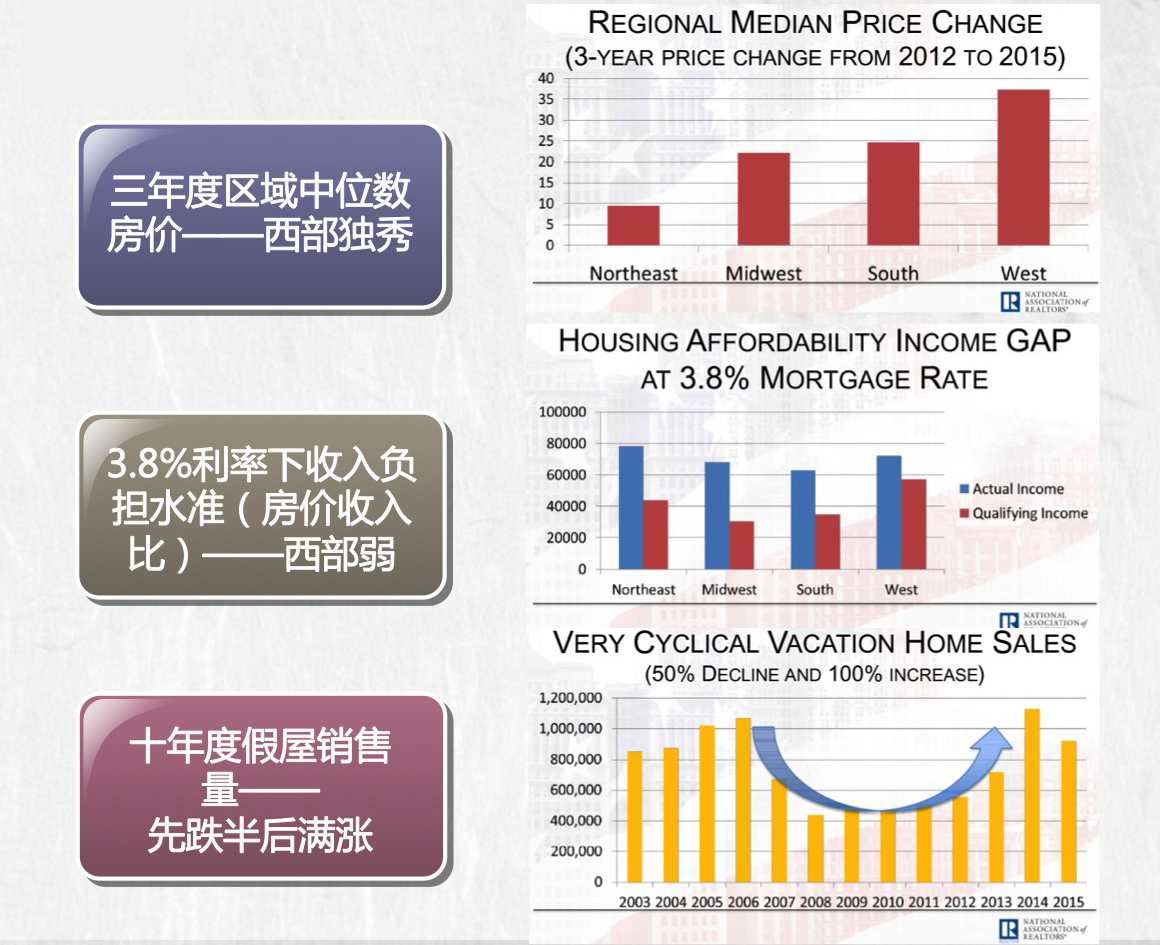

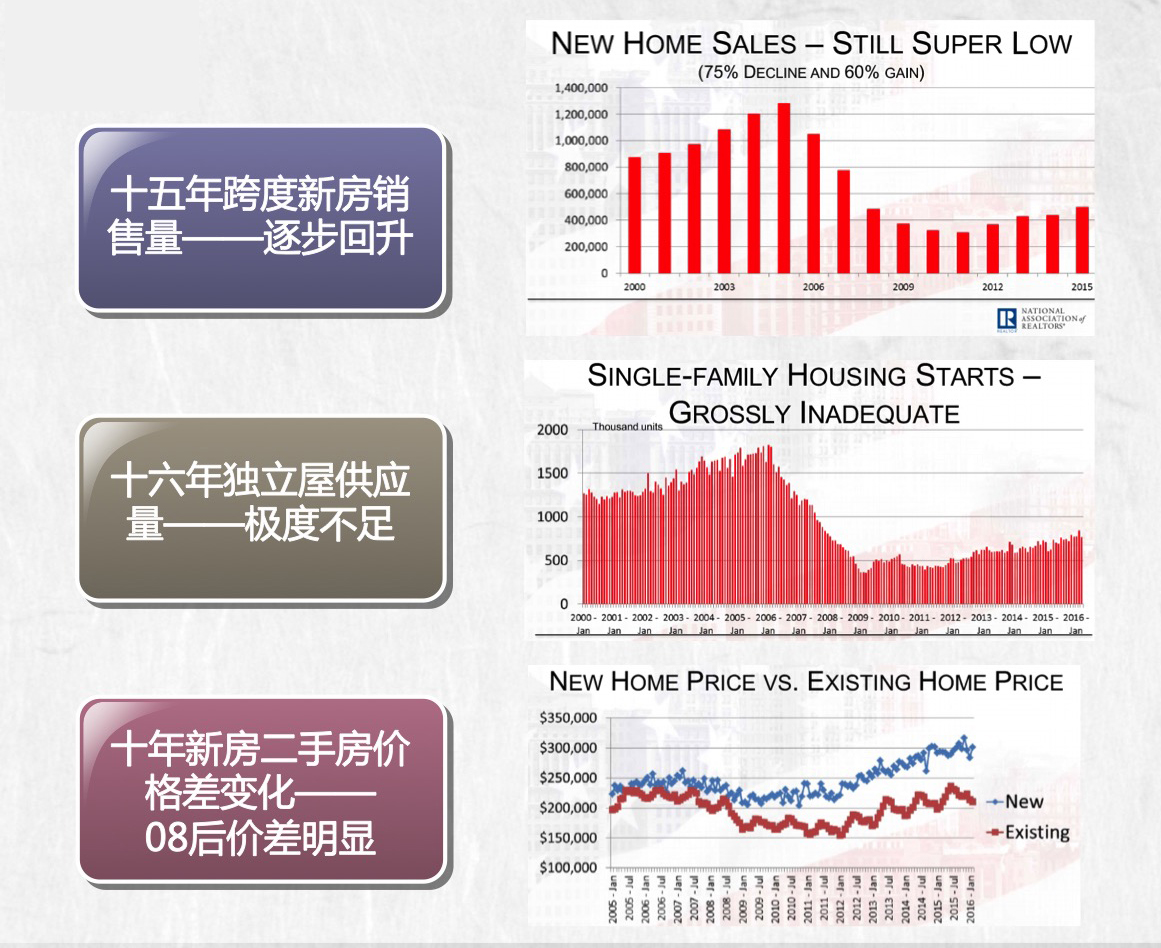

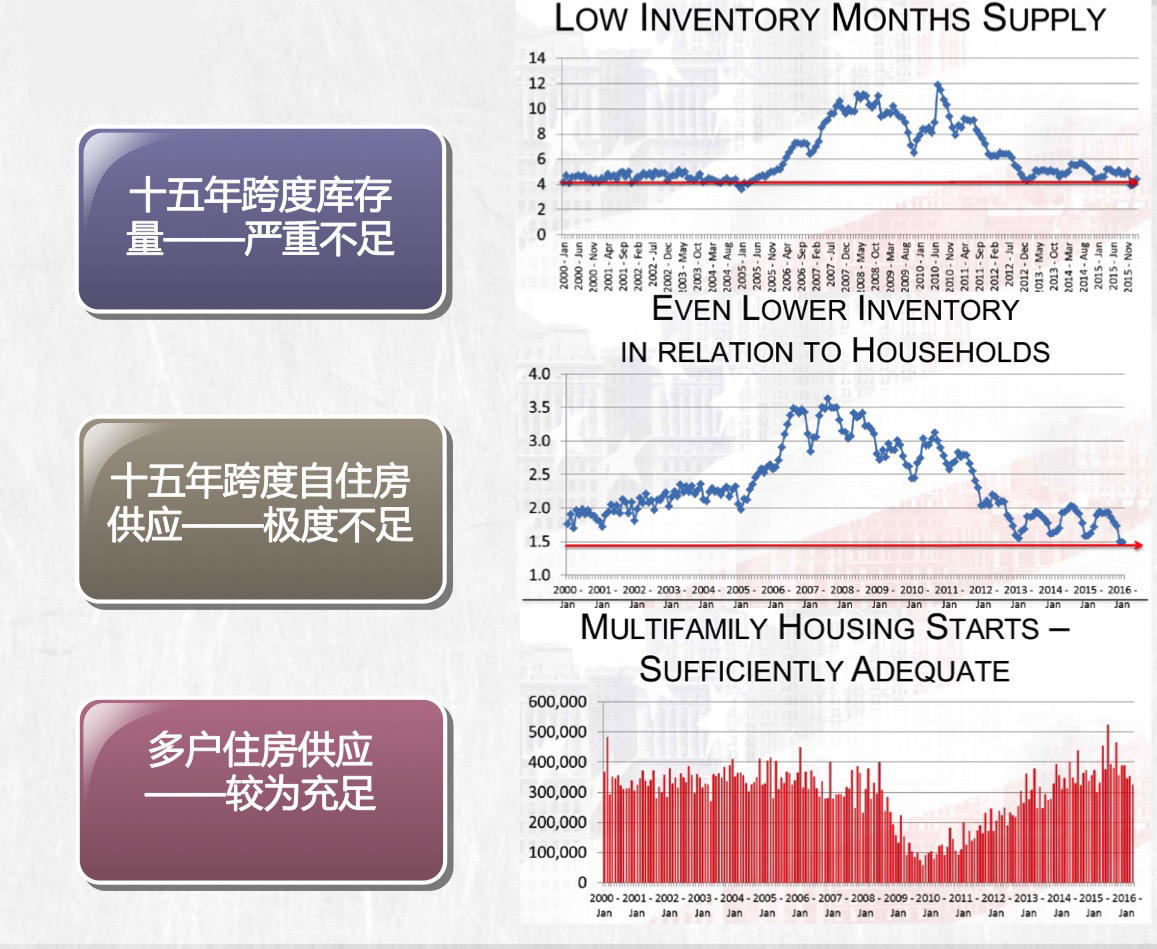

例如我需要推导美国全国性房价到底有没有泡沫这个命题。首先找到十年来成交数据,发现从09年开始一直持续走高,16年比15年成交量翻倍,这说明目前市场的热度。其次看市场存量的数据,从10年开始不断下跌,到16年已经跌破了4个月的警戒线,于是可以推导出供求关系这个最基础的结论。供小于求会产生什么现象呢?包括房价上涨、去化周期变短、存量房惜售、土地价格上涨、开工量增加、加价幅度攀升、不良销售占比下降、出租率和租金水平滞后性上涨、资产价差加大、从业人数增加、拥房率下降等,依次找到这些数据和预判进行对比,再把所有条目做穷举组合对比来看,发现其中有没有一致性、矛盾和量变不匹配,最后导出目前行业形势是OK的。

未来呢,再去找样本数据,看客户的感受。客户对经济的信心、收入的变化、未来收入的预期、感受房价的变化、预期房价的变化、中意的区位、预期的居住面积和产品、买房的目的、租房的需求等统计数据,再去看每一个数据背后不同选择的客户是怎样的分类和特征,为什么会有不同的认识、预期,提炼所有相关性和必然性的因素关系,才可以从消费者信心角度推导未来一个时期行业形势的发展。

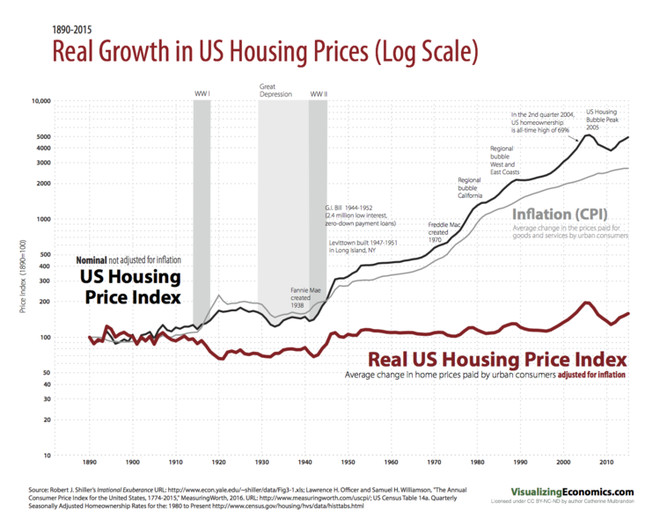

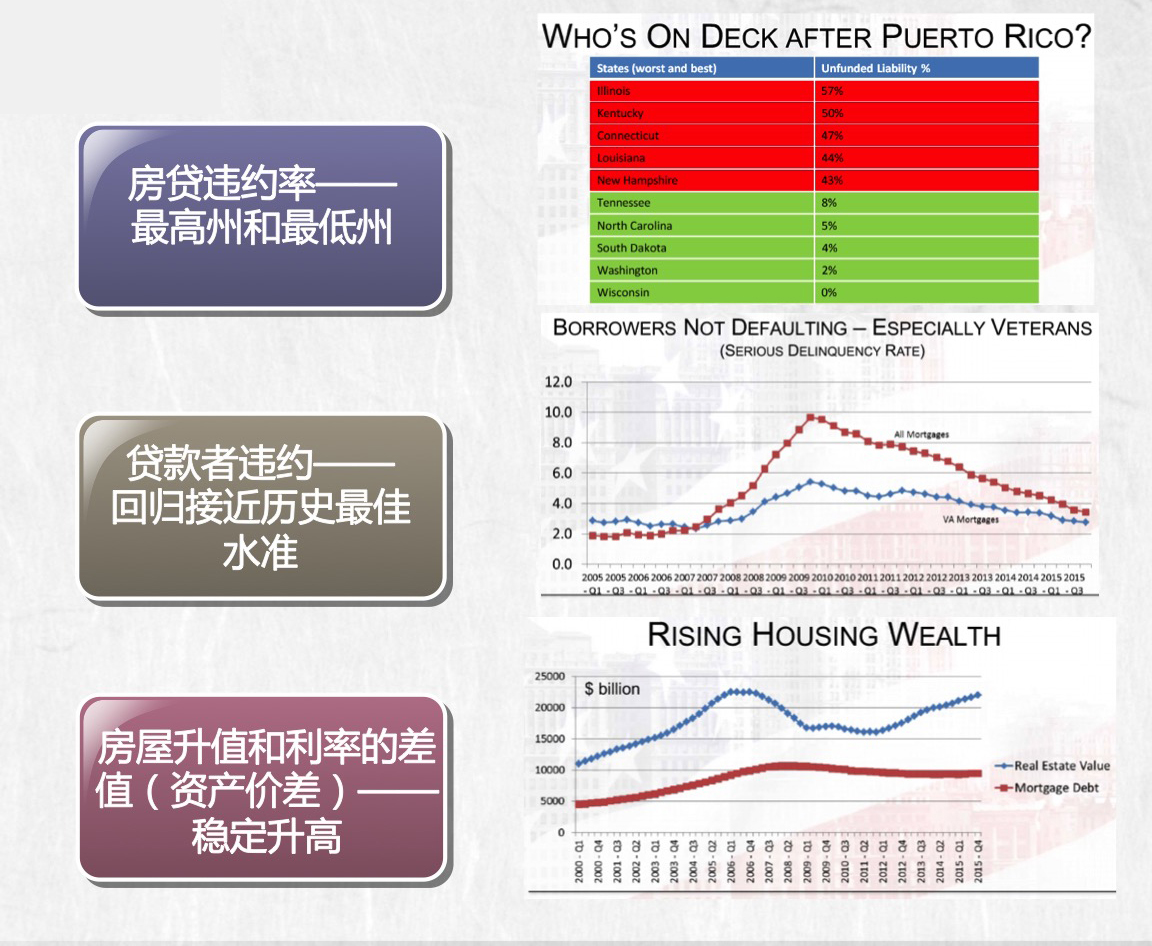

再次去看金融和信贷。2/3的样本反映贷款获批困难,标准利率下房贷负担比1.3(GAP)以上。全现金购房比例24%,平均首付比例34%;刚需首置比例32%,改善置换比例52%(即投资目的比例16%),尤其是全国的房贷违约率从09年的9%一路跌到现在的3.5%,要知道美国信用体系中评级最高的退伍老兵这个群体的违约率是3%。再把美国平均房价和通胀两张图叠在一起看,会发现今天的房价字面上回到了07年的水准,但是剔除通胀因素后其实是千禧年的水准。最后综合自己和银行打交道的亲身经历,可以得出一个初步的粗糙结论,08硬着陆之后至今,美国房市全局性的金融和信贷风险烟消云散。

这只是一份报告一个命题的推导。关于宏观,定期地关注核心数据的季度甚至月度更新(经济分析局、人口普查局等)、行业峰会、巨头基金的研报、协会和研究机构的常态数据,都是最基本的研究方法和功夫。

风起青萍,大势可期。这是我对宏观美国房事的认知。

再等微软先生给我普及完人工智能和阿尔法零之后,已到面馆打烊之时。酒足饭饱出门时他说决心卖掉部分微软的股票去购买看中的一套Townhouse做投资房,夜雨清冷,我只能说祝他好运。

一周后传来微软先生加价10%未能中标的消息。█

- 已有 5条评论